O Comitê de Política Monetária (Copom) do Banco Central decide na próxima quarta-feira (19) o patamar da taxa básica de juros, a Selic. E após uma primeira pisada no freio na última reunião, o comitê pode parar de vez – pelo menos por hora – o ciclo de afrouxamento monetário.

“O cenário atual pode levar a uma pausa, ou seja, invés de cair, o Copom decidiria manter o nível atual [dos juros]”, comenta à CNN o ex-ministro da Fazenda, Maílson da Nóbrega.

A Tendências Consultoria – escritório onde da Nóbrega é sócio atualmente – aposta neste movimento e que a Selic não deve encerrar o ano em um dígito.

A “causa mais relevante” para a parada, de acordo com o ministro de Sarney, é a saúde das contas públicas.

“As contas públicas têm influência muito forte nas expectativas dos agentes econômicos. A atual situação da dívida pública e a excessiva rigidez do orçamento [fazem com que] dificilmente [o governo] cumpra suas metas do primário”, avalia da Nóbrega.

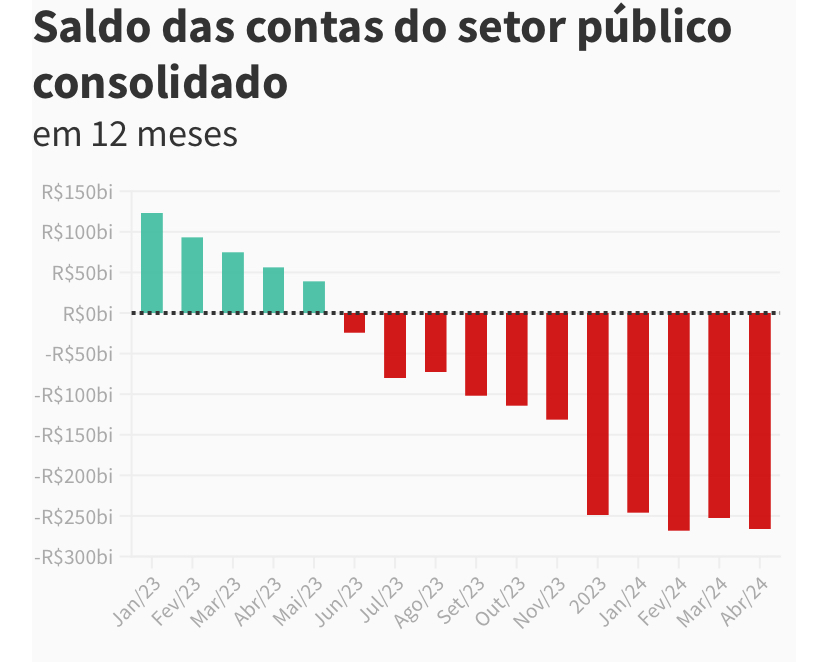

O governo persegue a meta de zerar o déficit primário em 2024. Porém, a avaliação geral entre especialistas e no mercado é que o déficit zero não está garantido. Em outubro, o próprio presidente da República Luiz Inácio Lula da Silva (PT) indicou que dificilmente se chegará à meta este ano.

“A arrecadação do governo tem crescido de forma bastante satisfatória em relação ao ano passado. Ocorre que o déficit era muito alto no ano passado, então para atingir o equilíbrio orçamentário, o desempenho da arrecadação não tem sido suficiente”, afirma Manoel Pires, coordenador do Centro de Política Fiscal e Orçamento do FGV/Ibre, que também reforça que “esse ano não devemos ter déficit zero”.

A arrecadação federal vem atingindo resultados recorde de janeiro até abril deste ano, chegando a R$ 886,6 bilhões no acumulado de 2024.

Em abril, o setor público consolidado registrou um superávit de R$ 6,7 bilhões. O resultado foi o pior para o mês em quatro anos e representou alta na margem de 12 meses ante março, a R$ 266,5 bilhões (o equivalente a 2,4% PIB).

O resultado do déficit elevado é um efeito cascata até a manutenção dos juros altos, que no longo prazo faz “o Brasil ter um ‘encontro marcado’ com a crise fiscal. Uma crise financeira de grandes proporções”, segundo Maílson da Nóbrega.

Impacto nos juros

O mercado vê neste ano um último corte de 0,25 ponto percentual na taxa Selic, que deve encerrar o ano em 10,25%, de acordo com o Boletim Focus.

Na última reunião do Copom, a diretoria do BC optou por reduzir a magnitude dos cortes nos juros, para 0,25 p.p., ante 0,5 ponto anteriorimente, cravando a Selic em 10,50%.

Entre motivos como um cenário externo desfavorável e o mercado de trabalho aquecido – o que movimenta a economia e tende a manter a inflação persistente -, a ata do comitê destacou que as incertezas sobre a estabilização da dívida pública têm um impacto na maneira como se comporta.

“O comitê reafirma que uma política fiscal crível e comprometida com a sustentabilidade da dívida contribui para a ancoragem das expectativas de inflação e para a redução dos prêmios de risco dos ativos financeiros, consequentemente impactando a política monetária”, afirmou a ata.

Com as incertezas sobre as contas do governo, cresce a desconfiança e o risco, o que por sua vez influencia a desancoragem das expectativas de inflação.

“Se a dívida cresce de forma acelerada, os investidores tendem a ver maior risco e reduzir investimento, e isso impacta nos juros. Além disso, o resultado fiscal impacta a demanda agregada. Se a política fiscal for muito expansionista, podemos ter aumento da inflação à médio prazo, o que também eleva os juros”, explica o coordenador do Centro de Política Fiscal e Orçamento do FGV/Ibre.

“No final das contas, o que existe é receio de que o governo não consiga fazer um freio de arrumação macroeconômica se for necessário. O mercado está com dificuldade de enxergar qual o equilíbrio macroeconômico que a atual política econômica pode gerar. Isso cabe ao governo mostrar e disputar de alguma forma”, conclui Pires.

Ancoragem das expectativas

“A reancoragem das expectativas de inflação é vista como elemento essencial para assegurar a convergência da inflação para a meta”, defende o comitê.

Desse modo, o grupo argumenta que se vê num papel de manter a política monetária mais restritiva para não só conter a inflação, como as expectativas.

Com esse cenário de desconfiança, o BC reforça que “as incertezas sobre a estabilização da dívida pública têm o potencial de elevar a taxa de juros neutra da economia”. O patamar neutro é aquela que nem é tão alto para travar a economia e a inflação, e nem tão baixo para movimentá-la.

Atualmente, a autarquia estima que a taxa de juro real neutra da economia brasileira é de 4,5%.

O alerta não vem de hoje. Em novembro, a ata do Copom apontava para o aumento das incertezas sobre o cumprimento do déficit zero defendia a “importância da firme persecução dessas metas [fiscais]” para a condução da política monetária.

Sem saída no curto prazo

A medida que o déficit aumenta, o governo pode buscar empréstimos e captar recursos de títulos públicos para manter os pagamentos em dia. Contudo, na esteira, a dívida pública aumenta. E com a tendência de alta na inflação por conta das incertezas, a crise se retroalimenta, como explica o próprio BC em seu site.

“[Uma] inflação mais alta também aumenta o custo da dívida pública, pois as taxas de juros da dívida pública têm de compensar não só o efeito da inflação mas também têm de incluir um prêmio de risco para compensar as incertezas associadas com a inflação mais alta.”

E a perspectiva é que o problema das contas públicas acompanhe o Brasil por um longo período. “A dívida pública em proporção do PIB vai continuar crescendo, dificilmente vamos ter uma saída de curto prazo”, avalia o ex-ministro Maílson da Nóbrega.

De acordo com Pires, projeções apontam que a dívida pública só deve ser estabilizada por volta de 2030.

A tendência é que o problema escale à medida que a situação de déficit se mantenha. Com a proporção dívida/PIB elevada, o governo pode deixar de honrar pagamentos, o que por sua vez quebra a confiança no país como bom pagador, assim levando a evasão de investimentos realizados no Brasil.

“A situação vai escalar até o ponto que o mercado tomar conta que o governo vai parar de pagar acionistas, e aí fogem os investidores”, explica da Nóbrega.

Desse modo, os juros se manteriam altos por mais tempo, o que segundo da Nóbrega, não seria suficiente para normalizar a inflação.

“Mesmo com juros mais altos a inflação seguiria alta por conta da falta de confiança. Mesmo um Banco Central autônomo fica de mãos atadas, perdendo sua capacidade de agir no controle da inflação”, afirma o ex-ministro.

“A politica monetária passa a ser influenciada somente por ela [a dívida], no sentido negativo, e no fim ela perde sua relevância”, conclui.

fonte: cnnbrasil

Gazeta News Online Jornal Digital

Gazeta News Online Jornal Digital